Với nguồn vốn người mua trả trước, nguồn này cũng bị ảnh hưởng do giá BĐS cao trong khi thu nhập người mua nhà đang bị ảnh hưởng. Cùng với đó, dù lãi suất tín dụng mua nhà có xu hướng giảm gần đây nhưng vẫn rủi ro từ pháp lý dự án và cơ chế thả nổi.

Đối với kênh vốn từ nguồn hợp tác kinh doanh, nguồn này cũng bị hạn chế do chủ trương kiểm soát rủi ro tín dụng của Ngân hàng Nhà nước về việc sử dụng đúng mục đích vay, hạn chế góp vốn và hợp tác kinh doanh (Thông tư 06 sửa đổi Thông tư 39 mặc dù đã được hoãn theo Thông tư 10). Bên cạnh đó, kênh trái phiếu cũng bị hạn chế mục đích phát hành trái phiếu (NĐ65).

Có thể nói, hiện nay, chất lượng tín dụng doanh nghiệp BĐS có diễn biến thấp đi trong bối cảnh chất lượng tín dụng của các chủ đầu tư đang yếu dần. Theo đó, thị trường BĐS gặp nhiều khó khăn, khả năng thực thi cũng như bán hàng của các nhà phát triển BĐS bị ảnh hưởng đáng kể thể hiện qua tỉ lệ doanh thu nhận trước/hàng tồn kho giảm mạnh.

Ngoài ra, sức khỏe tài chính và khả năng thanh khoản của các doanh nghiệp BĐS cũng suy yếu khi áp lực trả nợ và gốc vay lớn trong khi dòng tiền từ hoạt động kinh doanh không đủ để đáp ứng.

Đáng chú ý, trong khi nhu cầu mua BĐS lớn nhưng vấn đề là phía cung/pháp lý làm ảnh hưởng đến khả năng hoàn thành dự án và vấn đề tính khả thi cấp vốn của các ngân hàng (bankability) vẫn là một thách thức lớn.

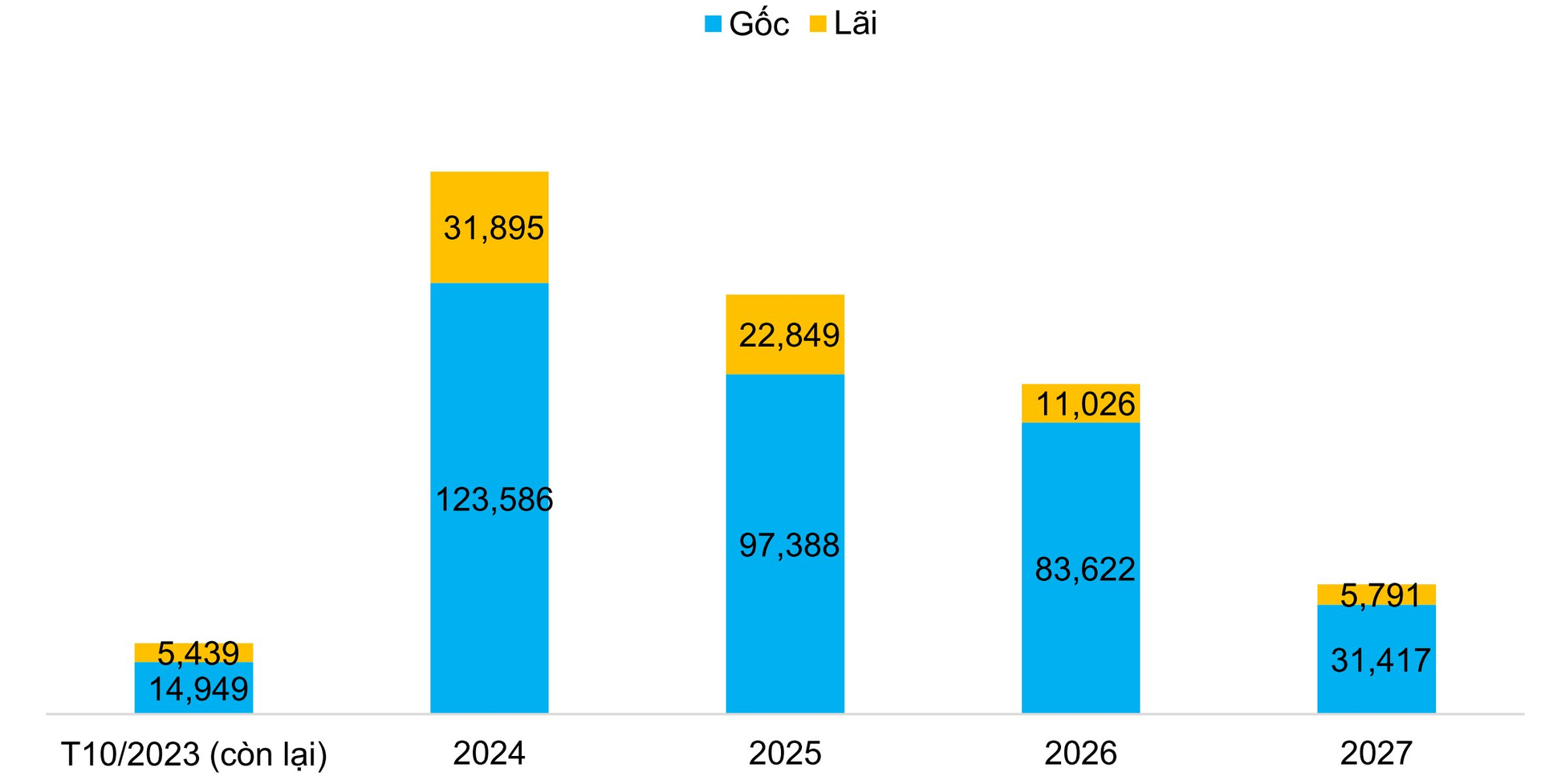

Triển vọng 2024 vẫn chưa rõ và phụ thuộc lớn vào việc tập trung tháo gỡ nợ xấu trái phiếu doanh nghiệp và nợ vay BĐS mặc dù tín dụng kinh doanh BĐS đã tăng trưởng trở lại (+21,86% cho 9 tháng 2023) nhưng quy mô còn quá nhỏ so với nhu cầu vốn lĩnh vực này. Trong khi đó, áp lực phải trả cả gốc và lãi từ trái phiếu doanh nghiệp của các doanh nghiệp BĐS trong 12-24 tháng tới là tương đối lớn với tổng số tiền lên đến 275,7 nghìn tỷ đồng.

Dòng tiền phải trả từ trái phiếu dự kiến của các doanh nghiệp BĐS (Tỷ VND). Nguồn: FiinRatings

Giải pháp khơi thông nguồn vốn tín dụng

Giải pháp khai thông nguồn vốn tín dụng BĐS cần sự quyết liệt triển khai của các bên và các trái chủ có thể phải chấp nhận giảm giá trị trái phiếu (hair-cut), lượng giá trị bị giảm đi theo một tỉ lệ nhất định để giúp giảm số nợ và cũng có thể được biến thành cổ phần của các trái chủ trong các doanh nghiệp/ngân hàng phát hành.

Ngoài biện pháp “kỹ thuật”, quan trọng nhất là cần thực hiện có hiệu quả các giải pháp tháo gỡ pháp lý dự án, các dự án đã giải phóng mặt bằng và chỉ cần thực hiện nghĩa vụ thuế và cấp phép xây dựng. Các công trình khác được rà soát và xem xét khả năng đóng tiền để ra sổ đỏ. Ngoài ra, cũng cần có chương trình kích cầu tín dụng nhà ở khép kín, đẩy mạnh tín dụng cho người mua nhà với điều kiện cụ thể cho các bên, trong đó tập trung phân khúc trung - thấp cấp.

Đặc biệt, cần sớm cải thiện minh bạch thông tin và đẩy mạnh phát hành trái phiếu trở lại. Thực tế cho thấy, hoạt động phát hành trái phiếu đang khôi phục trở lại. Các dự án sạch về pháp lý với sự chủ động minh bạch thông tin một cách phù hợp vẫn có cơ hội huy động vốn.

Trước mắt, thị trường đang kỳ vọng sửa đổi Thông tư 02 (tạo điều kiện cơ cấu lại tín dụng) và sửa đổi Nghị định 08 (giãn hoãn trái phiếu doanh nghiệp) sẽ có ảnh hưởng tích cực lên thị trường trái phiếu doanh nghiệp, tuy nhiên tác động lây chéo sang tín dụng ngân hàng là rủi ro lớn hiện nay, nhất là các ngân hàng có bộ đệm vốn thấp hoặc bao phủ nợ xấu thấp.

Với việc 147 tổ chức phát hành (TCPH) vi phạm trả lãi/gốc đã được nhận diện, giúp thị trường xác định nhóm các TCPH có tài chính lành mạnh, là cơ sở và tiền đề cho việc khôi phục hoạt động phát hành trái phiếu doanh nghiệp của nhóm TCPH là các doanh nghiệp BĐS nói riêng và thị trường nói chung.