Nhà đầu tư chứng khoán nên ưu tiên đảm bảo lợi nhuận cân bằng với rủi ro, chủ động tiền mặt để sẵn sàng giao dịch khi các cổ phiếu về vùng hấp dẫn.

Nhận định đầu tư

Chứng khoán Asean (Aseansc): Thị trường sẽ có những nhịp phục hồi trở lại trong ngắn hạn, tuy nhiên nhà đầu tư nên lưu ý tới rủi ro tiềm ẩn có thể đến từ các thông tin tiêu cực của thị trường chứng khoán Mỹ trong thời gian tới, do đó cần quan sát các thị trường thế giới chặt chẽ để xác nhận liệu xu hướng tăng có thể tiếp diễn trong bao lâu.

Đối với các giao dịch ngắn hạn, nhà đầu tư nên thực hiện cẩn trọng, ưu tiên đảm bảo lợi nhuận cân bằng với rủi ro. Trong dài hạn, nhà đầu tư nên chủ động lượng tiền mặt để sẵn sàng giao dịch khi các cổ phiếu lớn về vùng hấp dẫn.

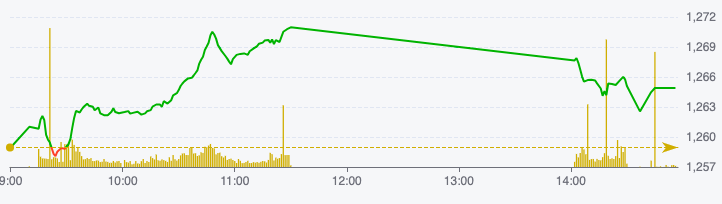

Diễn biến chỉ số VN-Index ngày 18/9 (Nguồn: FireAnt).

Chứng khoán Sài Gòn – Hà Nội (SHS): Xu hướng ngắn hạn của VN-Index đang cải thiện trở lại khi giá vượt lên đường xu hướng điều chỉnh từ cuối tháng 8 đến nay với lực cầu ngắn hạn cải thiện tốt. VN-Index quay trở lại tích lũy trong biên độ 1.250 điểm đến 1.300 điểm với kháng cự ngắn hạn quanh 1.270 điểm tương ứng giá trung bình 20 phiên hiện nay, vùng hỗ trợ gần nhất quanh 1.255 điểm tương ứng các vùng giá trung bình trung hạn 60, 120 phiên.

VN-Index đang phục hồi kiểm tra lại vùng giá 1.270 điểm như kỳ vọng và trường hợp tích cực với thanh khoản tiếp tục cải thiện thì VN-Index vẫn có thể vượt lên vùng kháng cự này trong vài phiên tới.

Chứng khoán Beta: Theo quan điểm kỹ thuật, VN-Index duy trì xu hướng ngắn hạn tiêu cực khi nằm dưới các đường trung bình quan trọng. Hiện tại, đường MA200 (1.227 điểm) sẽ đóng vai trò hỗ trợ cho VN-Index.

Thị trường đang ghi nhận những tín hiệu tích cực khi dòng tiền quay trở lại và có tính lan tỏa rộng, cùng với động thái mua ròng từ khối ngoại. Điều này tạo ra tâm lý lạc quan cho nhà đầu tư, tuy nhiên cần thận trọng trước những biến động ngắn hạn. Hai phiên giao dịch cuối tuần sẽ đối diện với sự kiện đáo hạn phái sinh và hoạt động cơ cấu quỹ, có thể tiềm ẩn rủi ro rung lắc.

Khuyến nghị đầu tư

- PVD (CTCP Khoan và Dịch vụ Khoan Dầu khí): Khả quan. Giá mục tiêu 1 năm là 32.000 đồng/cổ phiếu, tăng 26% so với hiện tại.

Trong quý II/2024, doanh thu PVD tiếp tục xu hướng tăng với mức tăng 60% so với cùng kỳ và 28% so với quý trước, được hỗ trợ nhờ sự đóng góp mạnh mẽ của cả hai mảng Khoan (59% so với cùng kỳ) và mảng Dịch vụ (43% so với cùng kỳ).

Giá thuê trung bình cho giàn khoan tự nâng trong quý II/2024 là 98.000 USD/ngày (tăng 5% so với quý trước, tăng 25% so với cùng kỳ), cao hơn 10% so với giả định của SSI Research do bao gồm các giàn khoan mới thuê.

Cập nhật ngành: Saudi Aramco gần đây đã tạm dừng hợp đồng thuê 22 giàn khoan, gây áp lực ngắn hạn lên giá thuê toàn cầu (giảm 20% từ mức đỉnh). Tuy nhiên, yếu tố cơ bản của ngành khoan ngoài khơi vẫn được duy trì vững chắc với nguồn cung hạn chế (hiệu suất sử dụng công suất của cả ngành là 92%) và nhu cầu dồi dào cho đến năm 2026 theo dữ liệu của S&P Global.

Nhu cầu tại khu vực Đông Nam Á cũng được dự báo sẽ đạt mức đỉnh trong giữa năm 2026, tạo môi trường thuận lợi cho các đơn vị khoan trong khu vực như PVD có thể ký được các hợp đồng dài hạn trong thời gian tới.

Cập nhật siêu dự án Lô B - Ô Môn: Vào ngày 3/9/2024, Phú Quốc POC (công ty sử hữu phần thượng nguồn của Lô B) đã chính thức trao gói thầu EPC #1 cho nhà thầu (liên danh PTSC-McDermott), sau khi trao thầu hạn chế vào năm 2023.

Điều này thể hiện sự sẵn sàng cam kết vốn đầu tư vào dự án của PVN, cho thấy quyết định đầu tư cuối cùng (FID) có thể sắp được đưa ra. SSI duy trì giả định Lô B có thể có đầy đủ FID trong nửa cuối năm 2024 và điều này sẽ là yếu tố thúc đẩy mạnh mẽ cho các cổ phiếu thượng nguồn chính (PVD và PVS).

SSI ước tính năm 2024-2025 lần lượt 20% và 6% để tính chi phí cao hơn. Triển vọng tăng trưởng trong trung hạn duy trì tích cực, với ước tính tăng trưởng lợi nhuận trước thuế năm 2024 và 2025 lần lượt đạt 45% và 58% so với cùng kỳ. Nếu PVD có thể ký thêm các hợp đồng dài hạn với giá thuê ngày cao (cho giai đoạn 2026-2028), SSI kỳ vọng sẽ có sự điều chỉnh tăng trong ước tính của chúng tôi.

SSI khuyến nghị "khả quan" đối với cổ phiếu PVD, với điều chỉnh giá mục tiêu 1 năm là 32.000 đồng/cổ phiếu, dựa trên 3 yếu tố thúc đẩy tiềm năng sau: Kết quả đầu tư cuối cùng được đưa ra với Lô B, PVD hoàn tất đầu tư giàn khoan, và hợp đồng khoan dài hạn của công ty được ký kết. SSI khuyến nghị tích lũy cổ phiếu khi giá giảm để giảm thiểu rủi ro từ xu hướng giảm giá dầu hiện tại.