Theo công ty chứng khoán, thị trường vẫn đang trong giai đoạn biến động mạnh theo chiều hướng tích cực và chỉ số VN-Index có thể sớm vượt mức 1.290 điểm trong 1-2 phiên tới.

Nhận định đầu tư

Chứng khoán Agribank (Agriseco): Trên đồ thị kỹ thuật, VN-Index rút chân tăng điểm với thanh khoản vượt mức bình quân 20 phiên. Nhiều cổ phiếu bất động sản đã kiểm định lại các mốc hỗ trợ trong nhịp rung lắc. Agriseco cho rằng đây có thể là quá trình rũ bỏ trong giai đoạn hồi phục tăng giá.

Dự báo diễn biến phiên 29/8 và giai đoạn tới, VN-Index sẽ có các phiên tăng giảm xen kẽ và tạo vùng cân bằng quanh mốc 1.280 (+-10) điểm.

Agriseco khuyến nghị nhà đầu tư duy trì nắm giữ danh mục. Ưu tiên mở mua mới nhóm cổ phiếu vốn hóa lớn, VN30 đang chiết khấu về vùng hỗ trợ tại các nhịp rung lắc điều chỉnh trong phiên.

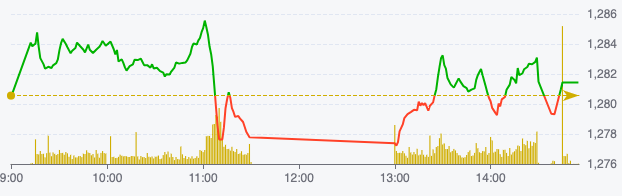

Diễn biến chỉ số VN-Index ngày 28/8 (Nguồn: FireAnt).

Chứng khoán Asean (Aseansc): Quá trình tích lũy tạo nền giá sau đà tăng vẫn diễn ra tốt mặc dù tâm lý chốt lời và nghỉ ngơi trước lễ khiến lực cung vẫn lớn. Điểm tích cực là nhóm cổ phiếu lớn vẫn thể hiện được vai trò luân phiên giữ nhịp thị trường.Thị trường có xu hướng tiếp tục co hẹp, tạo cú rung lắc giũ bỏ dòng tiền ngắn hạn.

Mặc dù vẫn còn lo ngại về rủi ro tiềm tàng từ khả năng suy thoái của nền kinh tế Mỹ có thể ảnh hướng xấu đến thị trường, Aseansc đánh giá rất tích cực triển vọng trung và dài hạn của thị trường trong nước, nhà đầu tư nên giữ tỉ trọng ổn định tập trung vào các cổ phiếu có nền tảng kinh doanh và triển vọng lợi nhuận tốt, nhịp rung trong ngắn hạn sẽ là cơ hội cơ cấu danh mục.

Chứng khoán Yuanta Việt Nam (YSVN): Thị trường có thể sẽ tiếp tục đà tăng trong phiên kế tiếp và chỉ số VN-Index có thể sẽ thử thách lại ngưỡng 1.290 điểm. Đồng thời, thị trường vẫn đang trong giai đoạn biến động mạnh theo chiều hướng tích cực và chỉ số VN-Index có thể sớm vượt hoàn toàn mức 1.290 điểm trong 1-2 phiên tới.

Ngoài ra, nhóm cổ phiếu ngân hàng và chứng khoán đã hạ nhiệt trong ba phiên giao dịch gần đây, trong khi đó chỉ số nhóm bất động sản vẫn còn có thể điều chỉnh trong phiên tới nhưng rủi ro ngắn hạn ở ba nhóm cổ phiếu này vẫn ở mức thấp và dư địa tăng ngắn hạn vẫn còn nhiều.

Khuyến nghị đầu tư

- PNJ (CTCP Vàng bạc Đá quý Phú Nhuận): Khả quan. Giá mục tiêu 1 năm là 120.000 đồng/cổ phiếu, tăng 18% so với giá hiện tại.

Trong tháng 7, PNJ đã đạt 2.500 tỷ đồng doanh thu thuần (tăng 4% so với cùng kỳ), trong khi lợi nhuận ròng bất ngờ giảm xuống mức 51 tỷ đồng (giảm 41% so với cùng kỳ) do biên lợi nhuận gộp mảng bán lẻ giảm trong bối cảnh giá vàng nguyên liệu tăng cao, cũng như cơ cấu sản phẩm thay đổi sang hướng sản phẩm có hàm lượng vàng cao hơn, theo chia sẻ của ban lãnh đạo.

Lũy kế 7 tháng đầu năm 2024, doanh thu thuần và lợi nhuận sau thuế lần lượt là 24.621 tỷ đồng (tăng30,8% so với cùng kỳ) và 1.218 tỷ đồng (tăng4% so với cùng kỳ).

Mặc dù kết quả kinh doanh tháng 7 kém khả quan, SSI Research lưu ý rằng đặc điểm quý III thường là mùa thấp điểm và có thể không ảnh hưởng nhiều đến ước tính cả năm (lợi nhuận quý III thường chỉ chiếm 13-14% lợi nhuận năm 2022-2023).

SSI cho rằng biên lợi nhuận gộp của mảng bán lẻ sẽ cải thiện trong quý IV khi quay lại mùa cao điểm, PNJ sẽ giới thiệu bộ sưu tập mới và điều chỉnh giá niêm yết để bù đắp cho chi phí nguyên liệu vàng tăng.

Do đó, SSI duy trì ước tính lợi nhuận ròng cho năm 2024-2025 lần lượt là 2.200 tỷ đồng (tăng 13% so với cùng kỳ) và 2.570 tỷ đồng (tăng 16% so với cùng kỳ).

- SCS (CTCP Dịch vụ Hàng hóa Sài Gòn): Trung lập. Giá mục tiêu 1 năm là 91.900 đồng/cổ phiếu, tăng 11% so với giá hiện tại.

Trong nửa cuối năm 2024, sự gián đoạn kéo dài tại Biển Đỏ sẽ tác động tích cực lên triển vọng lợi nhuận cho SCS. SSI doanh thu và lợi nhuận trước thuế lần lượt đạt 949 tỷ đồng (tăng 34,6% so với cùng kỳ) và 760 tỷ đồng (tăng 33,5% so với cùng kỳ) cho năm 2024.

Trong năm 2025, SSI kỳ vọng sản lượng sẽ quay trở lại mức tăng trưởng tự nhiên trong khi lợi nhuận trước thuế tăng 9,5% so với cùng kỳ, đạt 833 tỷ đồng. Tuy nhiên, SSI lưu ý rằng tăng trưởng lợi nhuận sau thuế dự kiến sẽ chậm lại do ưu đãi giảm thuế 50% trên thu nhập chịu thuế sẽ hết hiệu lực ở năm 2025.

Khả năng mở rộng công suất hoạt động tại sân bay Tân Sơn Nhất và sân bay quốc tế Long Thành sẽ là động lực thúc đẩy triển vọng dài hạn của doanh nghiệp.

Rủi ro giảm đổi với khuyến nghị: Thanh khoản của cổ phiếu thấp. Ngoài ra, gián đoạn ở Biển Đỏ lắng xuống sớm hơn dự kiến làm giảm lợi thế cạnh tranh tương đối của vận chuyển đường hàng không.